Per 01.01.2024 wird die Umsatzsteuer in der Schweiz erhöht. Der Standardsatz erhöht sich dabei von 7.7% auf 8.1%. Der nachfolgende Blogbeitrag berücksichtigt bereits die neue Umsatzsteuer.

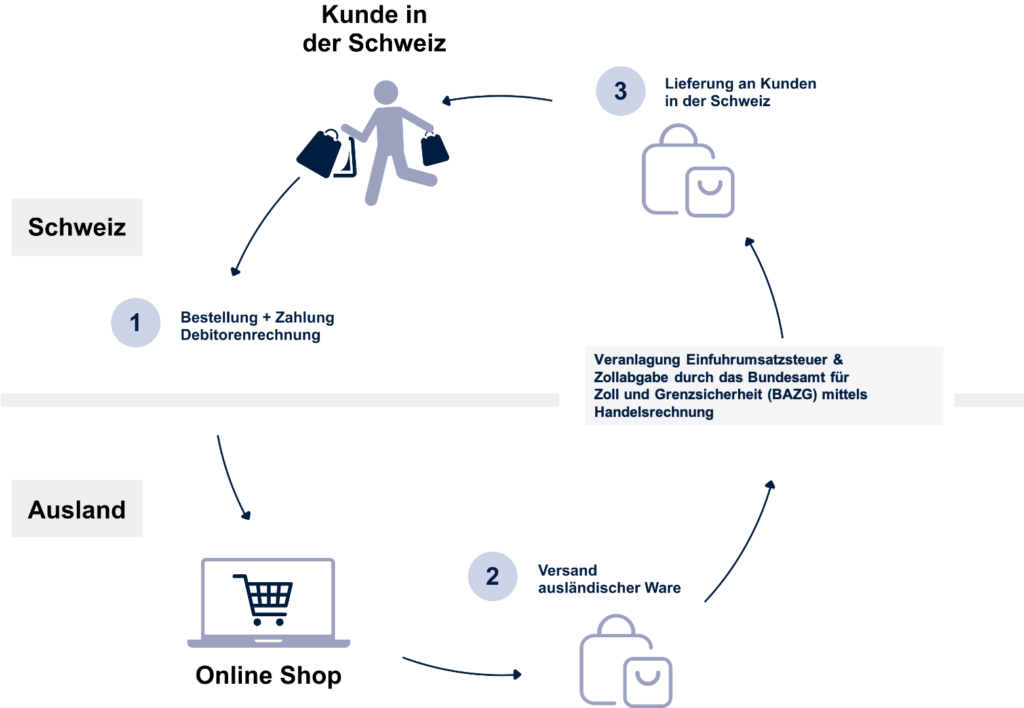

Der Schweizer Kunde bestellt im ausländischen Online Shop die Ware (z.B. eine Hose) und bezahlt dem Online Shop auf Basis der zugestellten Debitorenrechnung den Nettowarenwert und die Schweizer Mehrwertsteuer (MwSt.) von 8.1% Normalsatz oder 2.6% zum ermässigten Steuersatz. Der ausländische Online Shop versendet die Ware dann mittels eines Logistikers in die Schweiz zum Endkunden. Bevor es den Endkunden erreicht, wird die Ware an der Schweizer Grenze entweder durch den Logistiker oder einen Zollbeamten mittels einer Handelsrechnung verzollt.

Durch die Handelsrechnung weiss der Zolldeklarant welche Informationen in das System des Bundesamtes für Zoll und Grenzsicherheit (BAZG) eingepflegt werden müssen. Wichtige Informationen der Lieferung sind hier

- der Nettowarenwert,

- das Gewicht und

- wenn vorhanden die Zolltarifnummer.

Hat der Zolldeklarant die Informationen im System des BAZG eingegeben, entsteht die Veranlagung der Einfuhrumsatzsteuer und der Zollabgabe. Danach ist die Ware dann DDP, sprich versteuert und verzollt in der Schweiz. Der Kunde ist nicht mehr länger der Importeur der Ware, sondern bekommt die Ware des ausländischen Online Shops bereits versteuert und verzollt zugestellt. Der ausländische Online Shop importiert somit die Ware mittels eigener Schweizer Umsatzsteuernummer, Unternehmensidentifikaitonsnummer (UID), Unterstellungserklärung und ZAZ-Konto im eigenen Namen in die Schweiz. Ein Beispiel einer Handelsrechnung für die Importveranlagung finden Sie hier.

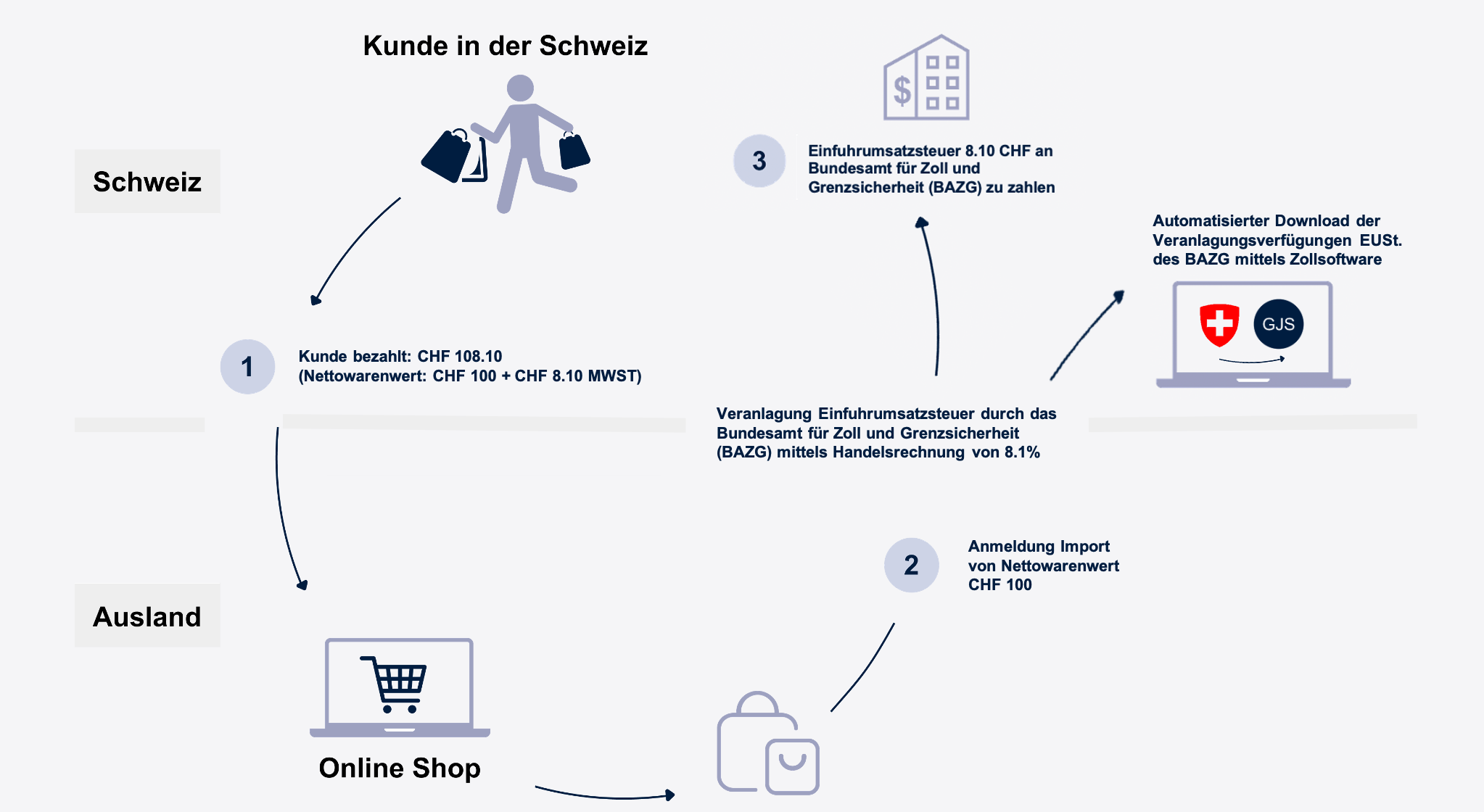

Die Zollabgabe, soweit sie erhoben wird, stellt für den ausländischen Online Shop einen Aufwand dar. Sollte es sich um EU-Ursprungsware handeln ist keine Zollabgabe beim Import in die Schweiz geschuldet. Bei der Einfuhrumsatzsteuer handelt es sich hingegen für den Online Händler nicht um Aufwand. Die Einfuhrumsatzsteuer ist lediglich eine Sicherungssteuer und wird bei der quartalsweisen Umsatzsteuerabrechnung in der Schweiz zurückerstattet. Die Einfuhrumsatzsteuer wird bei Grenzübertritt durch das BAZG veranlagt und ist mit einem Zahlungsziel von 60 Tagen geschuldet.

Einfuhrumsatzsteuerveranlagung beim Import in die Schweiz

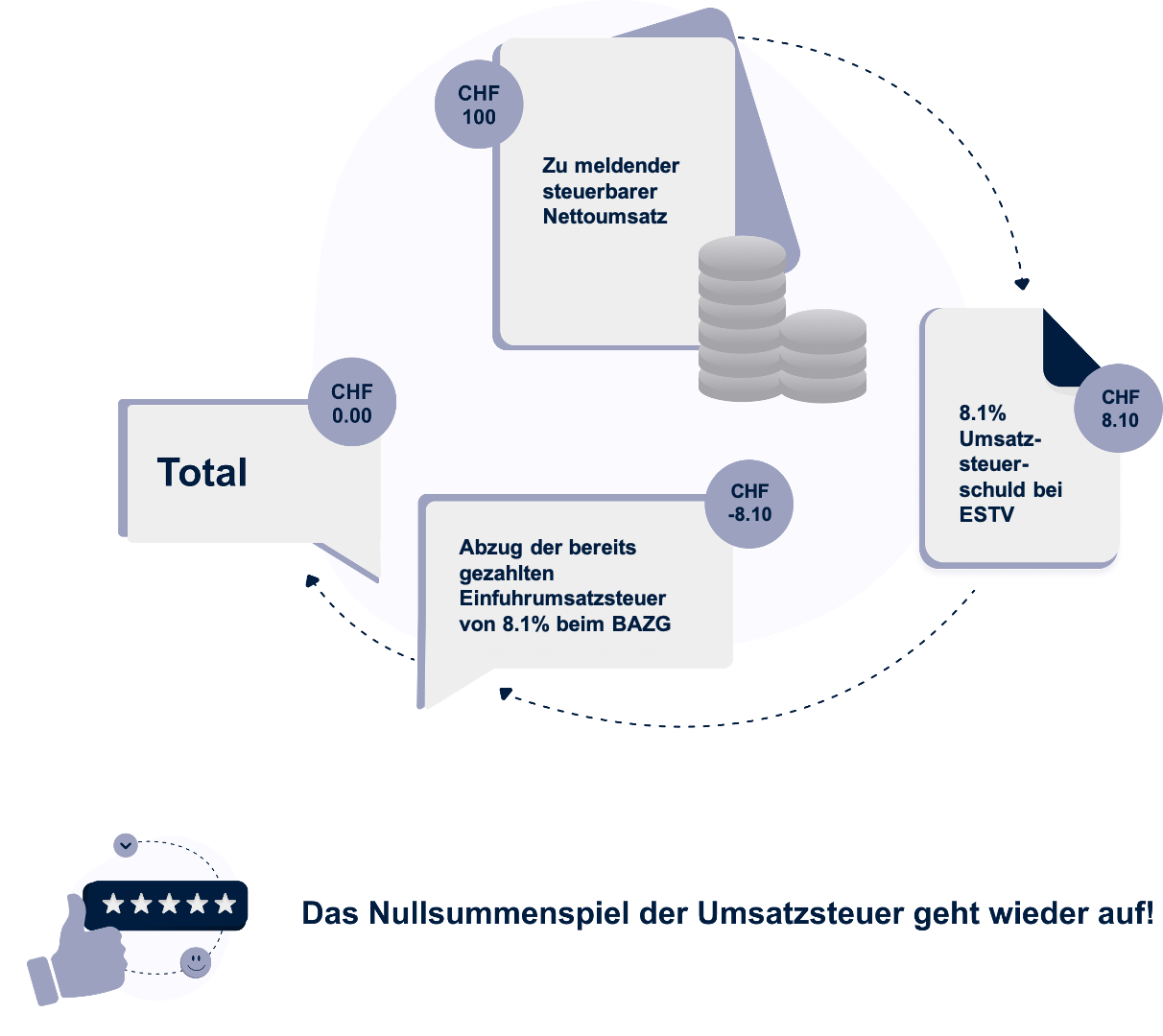

Bei einem Import in die Schweiz mit einem Nettowarenwert von CHF 100 beträgt die Einfuhrumsatzsteuer CHF 8.1 (MwSt.-Normalsatz von 8.1%). Den Beleg für die Einfuhrumsatzsteuer stellt die eidgenössische Zollverwaltung digital zur Verfügung. GJS lädt diesen Einfuhrumsatzsteuerbeleg digital mit einer durch die eidgenössische Zollverwaltung zertifizierten Software herunter und archiviert diesen prüfungssicher im System. Folgt nun die quartalsweise Umsatzsteuerabrechnung durch GJS, kann die bereits bezahlte Einfuhrumsatzsteuer über einen bestimmten Zeitraum ausgewertet werden und in die Umsatzsteuerabrechnung übertragen werden. Wie in der nachfolgenden Graphik zu erkennen ist, geht das Nullsummenspiel der Umsatzsteuer für den ausländischen Online Händler wieder auf.

Quartalsweise Umsatzsteuerabrechnung in der Schweiz

Die richtige Versandstrategie macht Sie, als ausländischen Online Shop, vom ersten Tag an in der Schweiz erfolgreich. Mit einer DDP-Lieferung, versteuert und verzollt, erreichen Sie höchste Kundenzufriedenheit und erfüllen so die spezifischen Kundenbedürfnisse in der Schweiz. Sie liefern und verrechnen wie lokale Online-Shops in der Schweiz.

Ein Experte von GJS unterstützt Sie gerne dabei den Prozess optimal aufzusetzen und Steuer- und Zollfallen zu vermeiden